Indices e Informes

Alertan sobre un posible rebrote inflacionario en los créditos hipotecarios UVAS

ARGENTINA. - Un informe de la Universidad Nacional de Avellaneda (UNdAv) alertó por las gravísimas consecuencias que podrían afrontar las familias que decidieron comprar su vivienda con un crédito ajustados por inflación, más conocidos como los UVAs.

Con la llegada del Gobierno de Mauricio Macri y el pago a los fondos buitre, en los dos últimos años se revirtió la tendencia al desendeudamiento. Según la UNdAV, este comportamiento se replicó no solo en los proyectos de comprar una casa, sino también en los segmentos minoristas.

El informe del Observatorio de Políticas Públicas de la institución revela que, en valores absolutos, el stock de créditos al consumo durante septiembre llegó a $ 561.364 millones, un 3,9% más con respecto al stock promedio de agosto y 40,4% frente a septiembre de 2016.

Dentro de los créditos al consumo, los "personales" fueron los que más aumentaron. El stock de créditos personales promedió los $ 305.284 millones el mes pasado, lo que arroja 57,1% más que en el mismo mes del año pasado.

Las entregas a titulares de tarjetas de crédito aumentaron 28,6% interanual en septiembre, al llegar a $ 256.080 millones este año. En tanto, desde la asunción de Cambiemos los préstamos para la compra de automóviles en pesos aumentaron 89%, mientras que los nominados en dólares subieron más del 100%.

Según la UNdAv este escenario económico genera una "sensación de abundancia" en ciertos sectores de la sociedad, que ven cierta facilidad para adquirir estos bienes, como ocurrió con el "dame dos" de Alfredo Martínez de Hoz en los '70 y el "1 a 1" de Carlos Menem y Domingo Cavallo en los '90. Pero al mismo tiempo, este panorama obliga a plantearse la "sustentabilidad" del proceso. "El actual ritmo acelerado de aumento de los niveles de deuda minorista está prendiendo las primeras luces de alarma sobre la sustentabilidad de las finanzas familiares", remarcó.

Se teme un avance en el ajuste del gasto público, con nuevos despidos en la administración pública que harían inviable el pago de deudas, un nivel de tasas de interés elevadas y un achicamiento del margen de endeudamiento que posee el Gobierno, lo que puede desembocar en un durísimo golpe a la actividad económica general, con otro freno al consumo y una desestabilización del precio del dólar. "Una abrupta caída del financiamiento afectará a la economía familiar", estimaron los catedráticos del OPP.

• Hipotecados

En este marco, la lupa recae sobre los créditos ajustados por la inflación. La Universidad recordó que este tipo de instrumentos tiene éxito en países donde el costo de vida no supera el 5% anual. En la Argentina, para un crédito indexado promedio, que ronda las 75.000 UVAs a 20 años, se comenzó pagando una cuota de $ 8.288 en abril de 2016, y al 15 de octubre de 2017 se estará pagando $ 11.970, o que equivale a unas 590 UVAs, aproximadamente.

"Si bien la evolución del salario pudo acompañar a la de la cuota, e incluso superarla, también muestra que no se trata de un riesgo menor, que puede llevar a las familias a destinar una parte muy importante de sus ingresos por bastantes años al pago de las cuotas, restando consumo futuro de otros bienes, y sin disipar el riesgo", enfatizaron os especialistas.

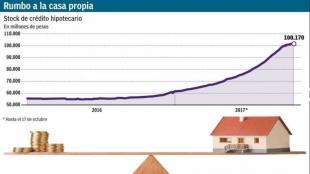

Los créditos hipotecarios crecen a un ritmo del 34% anual. Por el boom de los UVA, se identificó un estiramiento en el horizonte del endeudamiento. "El plazo medio de los créditos hipotecarios se incrementó de poco más de 13 años en agosto de 2015 a casi 22 años en el mismo mes de 2017", resaltó el reporte a que accedió ámbito.com.

Pero la historia inflacionaria argentina y el sostenimiento de la cotización del dólar vía mayor endeudamiento y no por una mejora en el déficit fiscal, permite dudar. "Incluso para la ortodoxia es una espada de Damocles para el modelo", sostuvieron el módulo de Módulo de Políticas Económicas, que coordina Santiago Fraschina.

Por ese motivo, en Avellaneda propusieron un ejercicio de proyección financiera con tres escenarios posibles de desacople entre la inflación y el salario: Bajo, de 2,5%; Moderado, de 5%, y Alto, de 7%

Partiendo de una base inicial de 25% de relación cuota-salario, a los 20 años se puede pasar a un peso de 41,5% de los ingresos destinados al crédito, aunque en el escenario más agresivo de separación entre aumento salarial e inflación (del 7%), el peso de la cuota podría llegar a representar casi 94% del presupuesto familiar.

"Si la evolución salarial acompaña en promedio a la inflación, la relación cuota ingreso se mantiene inalterable en un 25% o en el equivalente de donde se parta (...) sin embargo, el cálculo intenta mostrar el impacto en caso de que eso no suceda, aun pudiéndose dar con tasas inflacionarias bajas, y la dificultad de genera que la inflación vaya por encima del salario", concluyeron.